O Comitê de Política Monetária (Copom) do Banco Central se reúne nesta quarta-feira (2) e deve iniciar o ciclo de corte nos juros básicos da economia brasileira. A decisão será anunciada após as 18h.

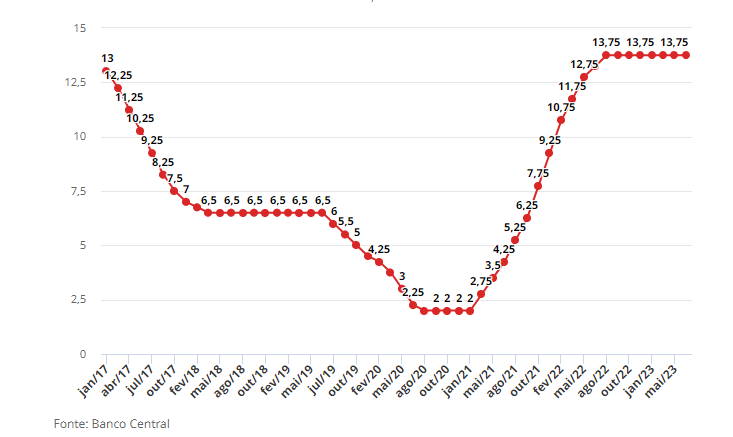

Se confirmado, esse será o primeiro corte dos juros em três anos. A última queda aconteceu em agosto de 2020, em meio à fase mais aguda da pandemia da Covid-19, quando a taxa Selic caiu de 2,5% para 2% ao ano (o nível mais baixo da história).

Atualmente, a taxa Selic está em 13,75% ao ano, o maior nível em seis anos e meio.

A expectativa da maior parte do mercado financeiro, em pesquisa realizada pelo BC com mais de 100 bancos na semana passada, é de um corte de 0,25 ponto percentual, para 13,50% ao ano. Mas há analistas que projetam uma redução maior, de 0,5 ponto percentual, para 13,25% ao ano.

Desde o início do mandato, o presidente Luiz Inácio Lula da Silva e integrantes do seu governo vêm criticando o BC por manter a taxa em 13,75%. O presidente do BC, Roberto Campos Neto, argumenta que a manutenção da taxa foi importante para conter a inflação. Campos Neto tem autonomia, ou seja, não pode ser demitido por Lula.

A queda da inflação nos últimos meses pode ser um fator que leve à redução dos juros nesta quarta.

Em maio, a inflação oficial desacelerou para 0,23% de alta. E, em junho, foi registrada deflação, ou seja, queda de preços, de 0,08%.

Consequências de juros menores

De acordo com especialistas, a redução da taxa de juros no Brasil terá várias consequências para a economia. Veja abaixo algumas delas:

Redução das taxas bancárias: a tendência é que os cortes de juros sejam repassados aos clientes. Em junho, antes mesmo do início do ciclo de corte da Selic pelo BC brasileiro, os juros médios dos bancos já começaram a recuar. Foi a primeira queda neste ano.

Maior nível de atividade: Com juros mais baixos, a expectativa é de que comece a haver um comportamento melhor do consumo da população e, também, melhora dos investimentos produtivos, impactando positivamente o Produto Interno Bruto (PIB), o emprego e a renda.

“No momento que a taxa de juros cai, gera-se um incentivo para o empresário e a indústria faz mais investimentos no seu negócio. Ter uma taxa de juros mais baixa vai fazer com que a população busque financiamentos e que as empresas destravem e façam investimentos necessários”, afirmou Rodrigo Azevedo, economista e sócio-fundador da GT Capital.

Melhora das contas públicas: as reduções de juros também favorecem as contas públicas, pois diminuem as despesas com juros da dívida pública. Em 2022, a despesa com juros somou R$ 586 bilhões. Na porcentagem do PIB (5,96%), foi o maior patamar desde 2017.

Com o recuo dos juros, haverá uma pressão menor de despesas, o que favorece o perfil do endividamento brasileiro.

No fim do mês passado, o secretário do Tesouro Nacional, Rogério Ceron, calculou que se a taxa básica de juros estivesse em 10% ao ano, em vez dos atuais 13,75%, a economia nos gastos com juros da dívida pública permitiria o pagamento anual de quase um Bolsa Família.

Impacto nas aplicações financeiras: investimentos em renda fixa, como no Tesouro Direto e em debêntures, porém, tendem a ter um rendimento menor do que teriam com juros mais elevados.

De acordo com análise do Paraná Banco Investimentos, entretanto, a renda fixa ainda é um bom investimento. Nesse caso, os papéis pré-fixados são os mais recomendados quando tem início um ciclo de queda nos juros.

“Quanto aos investimentos de longo prazo, os títulos indexados à inflação são uma opção interessante para garantir um ganho real”, acrescentou a instituição.

A reunião do Copom acontece em um momento no qual os bancos centrais de países desenvolvidos ainda estão elevando a taxa de juros – para conter pressões inflacionárias – ou mantendo-as estáveis.

- O Federal Reserve (Fed), o banco central dos Estados Unidos, aumentou os juros do país no fim de julho em 0,25 ponto percentual, para uma faixa de 5,25% a 5,50% ao ano — marcando o maior nível das taxas desde 2001.

- O Banco Central Europeu (BCE) elevou a taxa de juros da zona do Euro em 0,25 ponto percentual na última semana, de 3,5% para 3,75% ao ano. A presidente do BCE, Christine Lagarde, sinalizou que pode haver uma pausa no ciclo de aumento dos juros.

- O Banco Central do Canadá subiu sua taxa básica de juros em 0,25 ponto percentual em meados de julho, para 5% ao ano.

- O Banco Central da Suíça aumentou a taxa de juros pela quinta vez seguida no final de junho, para 1,75% ao ano.

- O Banco Central do Reino Unido elevou sua taxa básica de juros, também no final de junho, em 0,5 ponto percentual, para 5% ao ano.

A redução da taxa básica de juros no Brasil deve acontecer nesta quarta-feira após pressão de Lula e, também, da queda da inflação nos últimos meses.

O presidente do Banco Central, Roberto Campos Neto, afirmou em maio que a estratégia da instituição foi de iniciar o processo de alta dos juros mais cedo do que em outros países.

“Consideramos que essa abordagem proativa de política monetária [definição da Selic para conter a inflação], que levou a taxa básica de juros a um território significativamente restritivo [alto], foi oportuno. Note-se que que essa estratégia começa a dar resultado. A inflação no Brasil começou a diminuir significativamente mais cedo em comparação a outros países em desenvolvimento”, disse Campos Neto, na ocasião.

Como as decisões são tomadas

Para definir a taxa básica de juros e tentar conter a alta dos preços, no sistema de metas de inflação, o BC olha para frente.

Neste momento, a instituição já está mirando na meta do ano que vem, e também para o início de 2025 (em doze meses). Isso ocorre porque as mudanças na taxa Selic demoram de seis a 18 meses para ter impacto pleno na economia.

A meta de inflação do próximo ano, definida pelo Conselho Monetário Nacional (CMN), é de 3% e será considerada cumprida se oscilar entre 1,5% e 4,5%.

Na semana passada, os economistas do mercado financeiro reduziram a estimativa de inflação deste ano, de 4,95% para 4,90%, e passaram a projetar uma inflação de 3,90% para 2024.

A expectativa do mercado financeiro é de que os juros continuem recuando nos próximos meses e que terminem 2023 em 12% ao ano, e 2024 em 9,25% ao ano.

Isso aconteceu porque os juros do mercado futuro, pactuados entre as instituições financeiras com base nas expectativas para a economia brasileira, já começaram a recuar (antecipando o corte da Sellic).

Fonte: G1 Piauí